海运运费经历长达两年的上涨后,终于从过去几个月开始缓慢回落,行业逐步恢复正常化。这得益于各大港口吞吐量的普遍提高以及随之而来的拥堵情况改善。随着货运运力恢复,承运商利润下滑,托运人逐渐在市场中处于有利地位,重新谈判合同协议,以顺应当前的定价环境。

迄今为止,美国的进口量打破了需求疲软的预测,长滩港的货运量在2022年6月取得最佳季度记录。6月,来自亚洲的进口量继续保持强劲,达到169万TEU,较5月仅小幅下滑2%。考虑到返校零售旺季临近,托运人提前补货,预计下个月美国进口量将保持在相同水平。

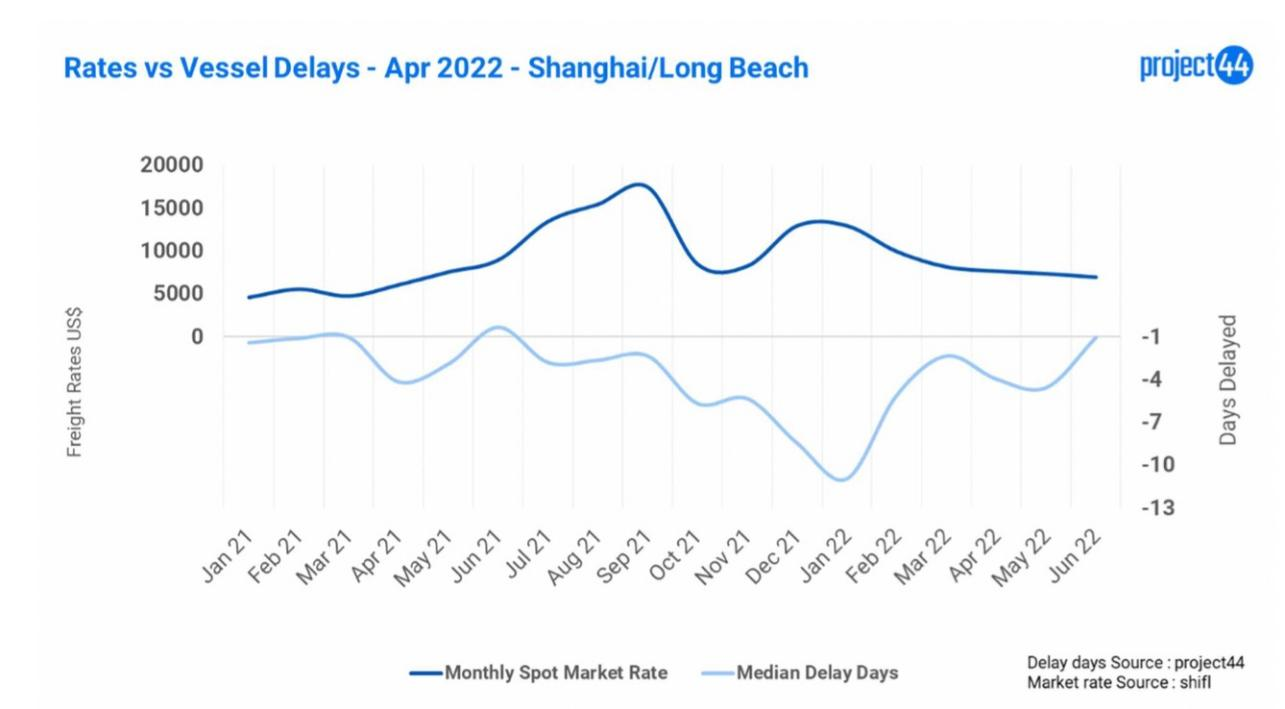

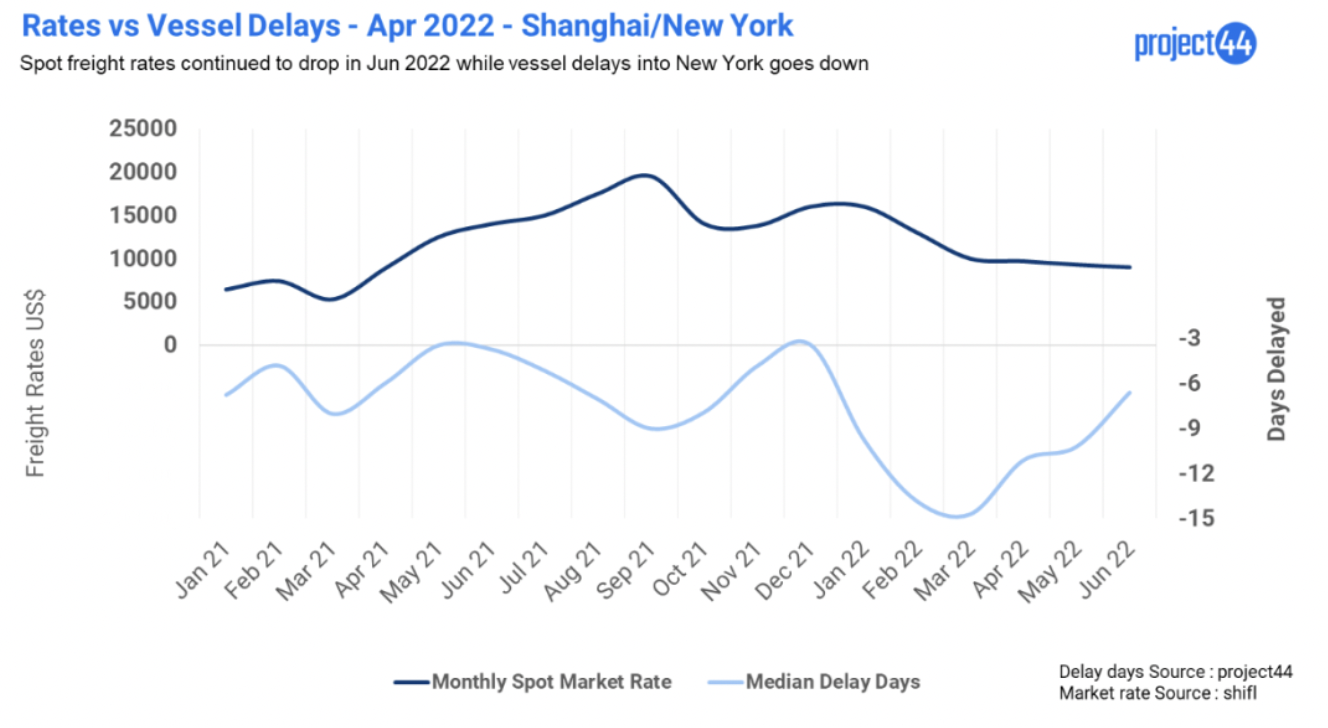

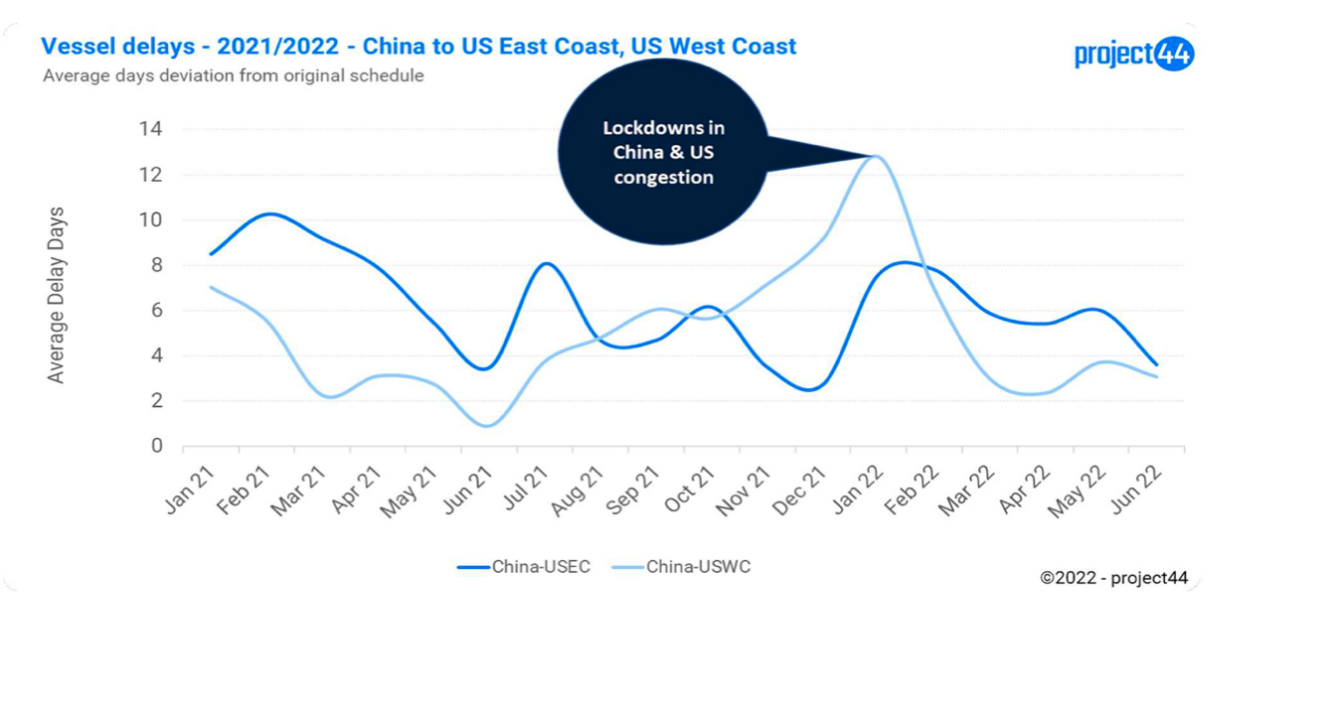

然而,6月船舶延误率环比有所改善,特别是跨太平洋航线(中国/长滩港和中国/纽约港)尤为突出。过去一年美国港口待泊船只如滚雪球般越排越长,2022年上半年中国的制造业活动和货物运输受疫情影响,为美国港口清理待泊船只提供契机。这也全面提高了承运商的运输可靠性。

“东海岸港口(尤其是萨凡纳港)持续拥堵,最近奥克兰港AB5法案抗议者也造成了延误,除此之外,我们能够看到承运商在全球范围内的准班率正在持续改善。”

-Josh Brazil,project44 供应链洞察副总裁

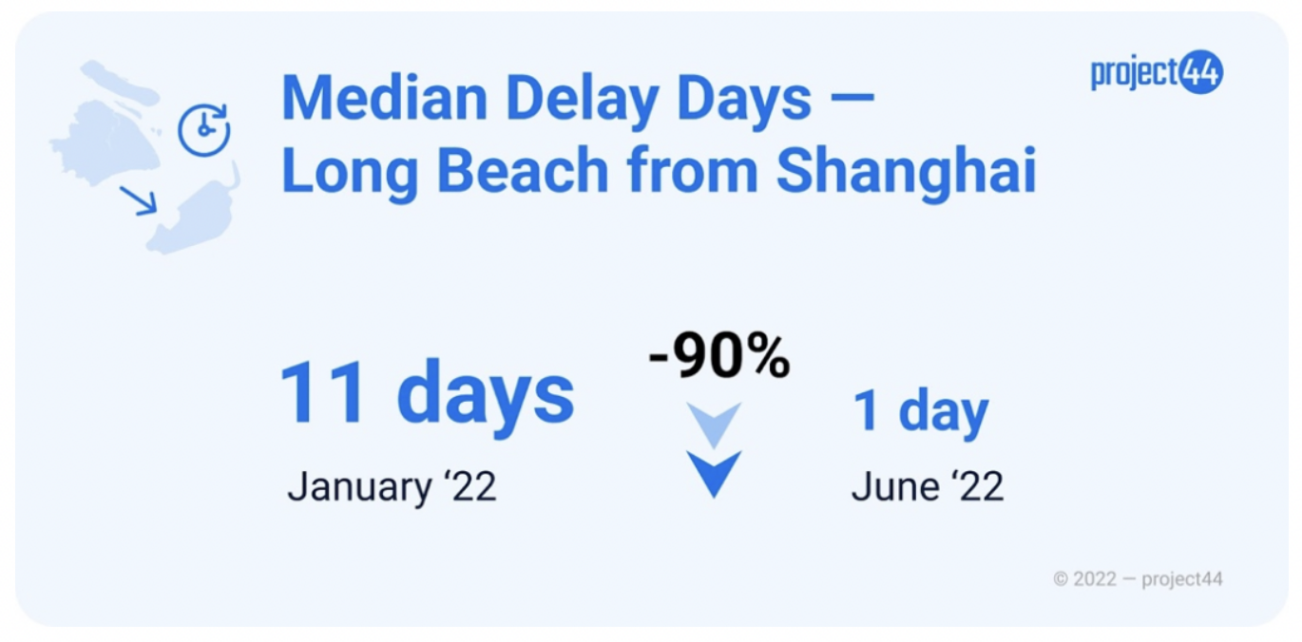

2022 年 1 月上海港到长滩港的延误天数中位数为 11 天(约 1.5 周),6 月该数据下降至仅 1 天,这反映了自今年年初以来承运商在遏制延误方面取得的进展。

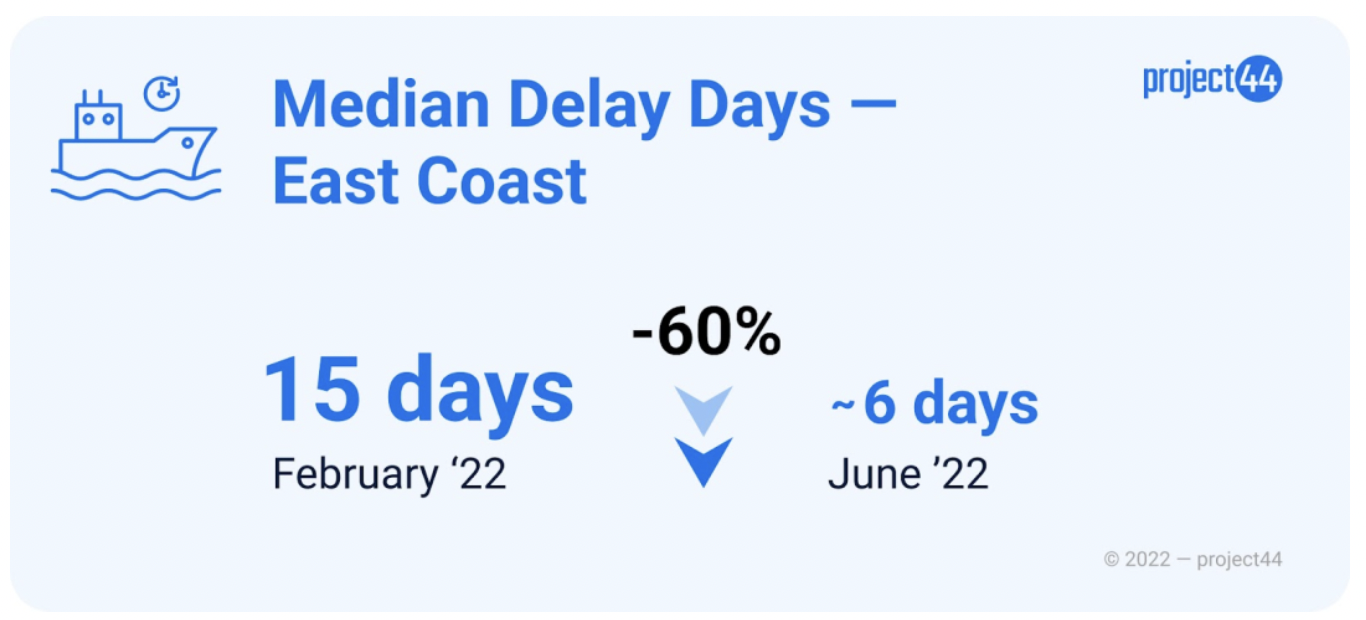

2021 年,美国东海岸很少发生船只排队,甚至在年底节假日货运旺季也少有船只延误。但是,由于西海岸

延误天数增加,托运人转向东海岸港口以加快交付。港口因大量进港船只不堪重负,导致东海岸在 2022 年前三个月的延误激增。萨凡纳港的扩建还在进行,7 月待泊船只数量已增至 30 艘以上,进一步加剧了夏季东海岸和墨西哥湾沿岸地区港口的拥堵。

改道至东海岸也是对国际码头暨仓储工会 (ILWU) 与太平洋海事协会 (PMA) 合同谈判的反应,这场谈判影响着西海岸超过 22,000 名码头工人。该合同已在 6 月到期,目前正在重新谈判,在此期间,任何停摆或罢工都将进一步给本就脆弱的局势带来麻烦,这让托运人更加担忧,并因此选择避开西海岸。

“看来,承运商在安排船期表时考虑到了东海岸港口的拥堵情况。尽管像萨凡纳港和休斯顿港等热门港口的船只大排长龙,但总体而言,目前的船期延误在持续改善。判断这一趋势是否会继续还为时过早,特别是进入旺季后,货运量预计将超过当前纪录。”

— Josh Brazil,project44 供应链洞察副总裁

即使算上热门港口萨凡纳港,东海岸的延误时间从 3 月的 15 天(约 2 周)峰值下降至 6 月的 6 天,这要归功于港口整体效率的提高,以及全美卡车运力的缓解,改善了陆上运输情况。这一趋势是否会持续至旺季,还有待观察。

与今年年初相比,到美国东海岸的集装箱即期运费也已大幅下降。

货运和船舶延误

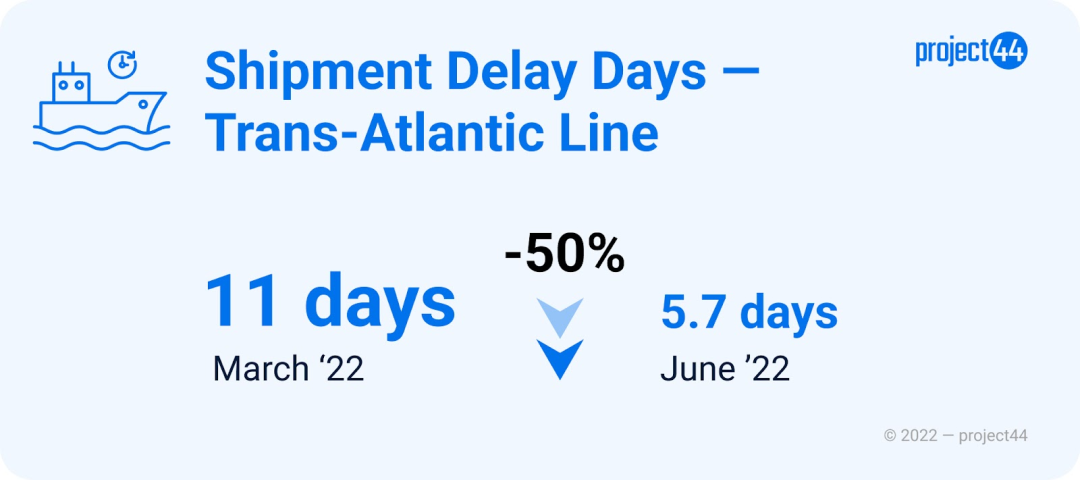

今年年初以来,承运商已经能够逐步缩短所有主要贸易航线的货运延误天数,但自 5 月以来这一趋势明显处于停滞状态。迄今为止,跨大西洋贸易航线的延误天数降幅最大,1-6 月间缩短了 50%。然而,由于各种陆上物流问题,6 月延误天数月度环比小幅上升,从 5 月的 5.17 天增加至 5.71 天。

工人暑期休假,加上部分新冠阳性,德国、荷兰和比利时的主要港口均出现了劳动力短缺问题。德国港口继续面临困境,因为工会要求加薪以应对高通胀率,发动码头工人罢工。截至日前,德国服务行业工会(ver.di)、德国港口工会和德国海港公司中央协会(ZDS)之间已进行七轮谈判,均以陷入僵局告终。

6月,跨太平洋航线也出现了一些问题,延误天数从5月的5.24天攀升至5.31天。随着中国疫情缓解及其港口恢复正常作业,延误天数的延长可归因于美国港口,特别是美国东海岸和墨西哥湾沿岸港口,在从美国西海岸改道后船舶停靠数量骤增。出乎意料的是,6月亚欧航线表现出色,延误天数月度环比小幅改善,从5.76天缩短至5.61天。通过观察中国-美国东海岸和中国-美国西海岸贸易航线的船舶延误,可以从另一个角度了解跨太平洋航线的延误情况。

例如,今年中国-美国西海岸贸易航线明显改善,原因是中国受疫情影响、承运商增加空白航行,以及托运人因劳动合同谈判将进口货物从西海岸转运至其他港口。然而,由于进口商订单增多,急于补充库存为返校季需求做好准备,自4月以来上述改善似乎已停滞。

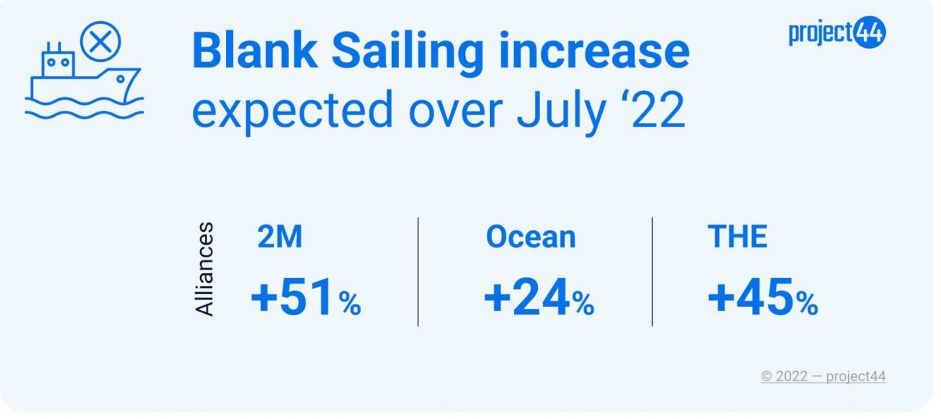

集装箱航运公司为了调节全球运费将做出巨大努力,包括MSC、马士基和HMM在内的2M联盟空白航行率在7月底将达到51%。紧随2M联盟之后,由Hapag Lloyd、NYK和阳明海运等主要成员组成的THE Alliance空白航行率在7月最高达到45%。

成员包括CMA CGM、Cosco、OOCL和长荣海运等集装箱航运公司的Ocean Alliance,是7月表现最稳定的联盟,空白航行率最高为24%,约为其他两个联盟预计空白航行率的一半。

集装箱推延率

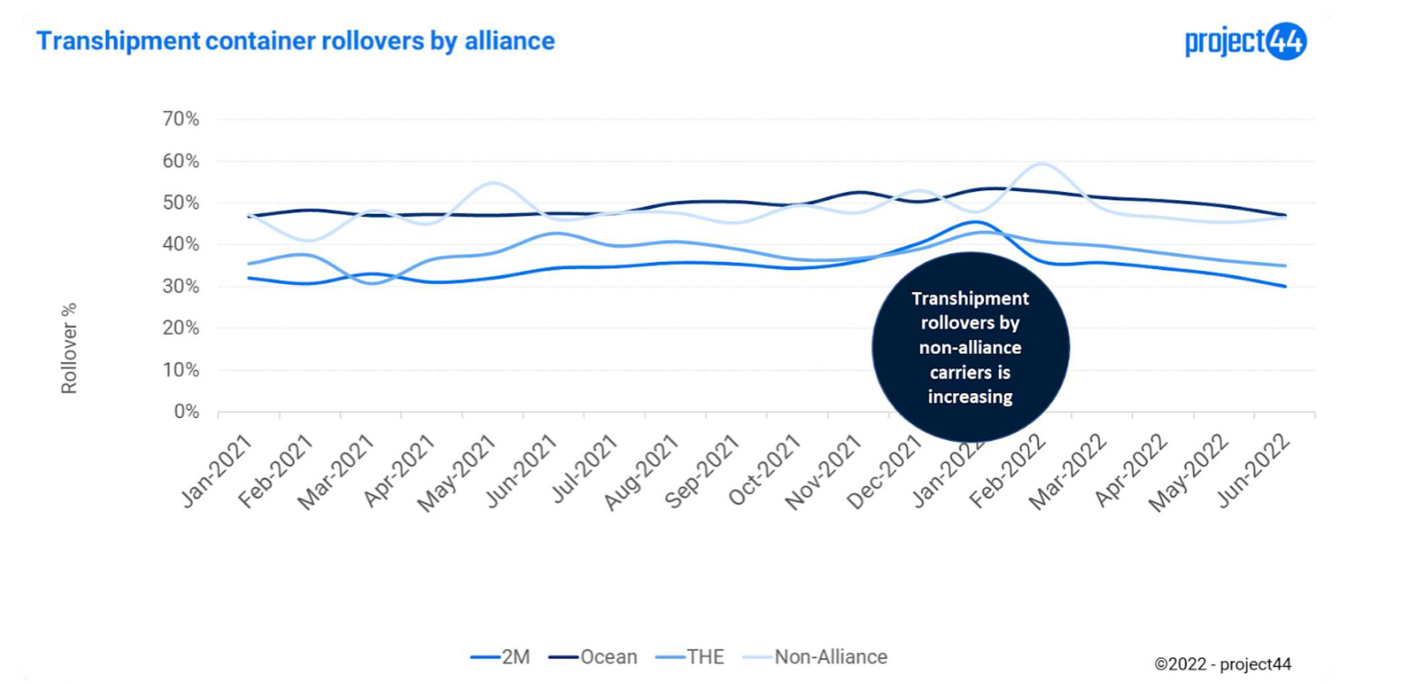

由于船期表可靠性的提高,过去几个月集装箱转运推延率有所下降,但各联盟的转运推延率仍远高于疫情前正常水平。自今年年初以来,2M联盟下降最为显著,从1月的45%左右下降至6月的不足30%。

THE Alliance也有明显改善,从1月的40%以上下降至6月的30%左右。Ocean Alliance则继续远高于其他两大联盟。1月接近55%,但6月逐渐降至50%以下。

非联盟承运商的推延率与联盟承运商相当,但月度环比增加了4%。

展望

总体而言,6月,随着北美和中国船期表可靠性与港口条件的改善,集装箱航运公司的表现也有所提升。尽管如此,欧州和美国港口正面临罢工和合同谈判等严重阻碍,可能会对全球集装箱运输和承运商表现产生连锁影响。在中国,尽管疫情形势得到缓解,但疫情的反复恐将引发新一轮挑战。

美国西海岸港口同样需要注意,因为政府正与工会就加薪和港口自动化的分歧进行谈判。尽管目前还不令人担忧,但这一情形可能会随时变化,将今年在改善船舶和货运延误方面的努力付之东流。

美国还存在一些陆上物流问题,特别是多式联运的铁路运输问题。尽管今年的卡车运力有所恢复,但铁路并没有好转,洛杉矶港和长滩港的铁路集装箱滞留时间是去年的两倍。在淡季,铁路集装箱货运量通常会增加,因为在市场需求不迫切的时候,托运人倾向于通过铁路运输货物。铁路相对于卡车运输而言价格更有优势,但需要注意的是,铁路运输货物的时间要长于卡车运输。

尽管如此,如果洛杉矶港和长滩港货物进口量继续创历史新高(即使在淡季),且长期滞留的集装箱数量滚雪球般持续增加,那么这些港口很快就将面临拥堵。洛杉矶港和长滩港处理约 40% 的美国进口货物量,如果这些港口出现任何瓶颈,都会立刻冲击到本已脆弱的物流生态系统。陷入困境的美国西海岸将影响承运商船期表可靠性,这可能会推高运费,并导致船舶排队等待。

面临全球通胀压力、高油价和需求波动,承运商更需要把握形势变化,做出正确决策,打造服务竞争优势。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏